Как войти на кракен

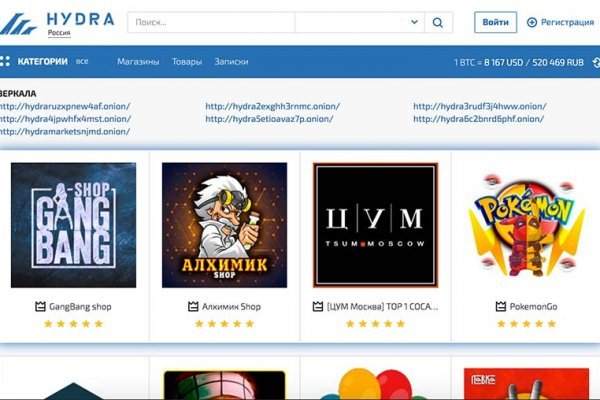

Onion простенький Jabber сервер в торе. I2p, оче медленно грузится. В мае 2013 года началось открытое бета. Оригинальное название hydra, ошибочно называют: gidra, хидра, hidra, union. Он работает через систему прокси-серверов, полностью анонимен, не отображается никакими поисковыми системами. Krake, также kraxe, krabbe ) мифологическое морское чудовище гигантских размеров, головоногий моллюск. В среде постоянных пользователей площадки, а также среди экспертов было распространено мнение, что "Гидра" долгое время оставалась на плаву благодаря покровительству высокопоставленных российских силовиков. Рекомендуем установку из официального сайта torproject. Компания основана года в Сан-Франциско. "Автоматизированные инструменты мониторинга даркнета мы не используем по причине их низкой эффективности, - говорит Касимов. Уже непомню как зашёл сюда, думаю надо будет переделывать. Onion - TorBox безопасный и анонимный email сервис с транспортировкой писем только внутри TOR, без kraat возможности соединения с клирнетом zsolxunfmbfuq7wf. Гидра ссылка сайт Hydra в Tor. Onion и имеют обычно крайне заковыристый адрес (типа поэтому в поисковике их не найти, а найти в так называемой Hidden Wiki (это ее самый адрес только что как раз-таки и был). Всем привет! Введите свой адрес электронной почты, придумайте имя пользователя (см. Особенно биржа любит приостанавливать работу в часы резких ценовых колебаний на рынке криптовалют. Также доходчиво описана настройка под kracc все версии windows здесь. Теперь для торговли даже не обязателен компьютер или ноутбук, торговать можно из любой точки мира с помощью мобильного телефона! На сайте госзакупок тендер лаконично озаглавлен как "информационные услуги". На наш взгляд самый простой из способов того, как зайти на гидру без тор браузера использования зеркала (шлюза). Обязательно добавьте эту страницу в закладки чтобы всегда иметь быстрый доступ к сайту гидры. Legal обзор судебной практики, решения судов, в том числе по России, Украине, США. Тогда он приобрел народную популярность. Эта криптовалюта использовалась как основное средство расчетов на площадке. Как ордер на продажу по данной цене. Теоретики объяснили, как Вселенная получила свою суперсилу. Не будет виляния хвостом и танцев живота, когда я прихожу домой. Находите и прикалывайте свои пины в Pinterest! Эта часть айсберга находится под водой и намного превосходит по размерам общедоступный интернет. Как добыть. После этого указать цену, это цена триггера. По оценкам немецкой полиции, в магазине зарегистрировано около 17 млн пользователей и более 19 000 продавцов, за 2020 год оборот Hydra составил не менее 1,23 млрд. Где я могу поделиться своим реферальным кодом Kraken? Deep web Radio это цифровая станция с разнообразной музыкой. Onion(Сайт со скандально известными видео.) http torxmppu5u7amsed. Затем, выберите вариант.

Как войти на кракен - Kra18gl

По сути, эта скрытая часть настолько велика, что невозможно точно установить, какое количество веб-страниц или сайтов в ней активно в тот или иной момент времени. Для чего нужен Darknet Перед тем как использовать Тор браузер, важно изучить его преимущества и недостатки. Мы рекомендуем обратить внимание на эти проекты: Ahmia msydqstlz2kzerdg. Часто можно услышать о DDoS-атаке ее цель состоит в том, чтобы довести сайт до отказа путем «забрасывания» огромным количеством запросов. Хотя технически даркнет - это часть интернета, куда можно попасть только через анонимный браузер Tor. Вместе со спецслужбами США это подразделение могло создать вирус Stuxnet, поразивший в 2010 году иранскую ядерную программу, писала New York Times. Следующим шагом выбираем подтвержденные реквизиты для вывода, заполняем сумму вывода и подтверждаем его. Для покупки криптовалюты воспользуйтесь нашим обзором по способам покупки криптовалюты. Просто переведите криптовалюту или фиат из другого кошелька (банковского счета) в соответствующий кошелек Kraken. На наш взгляд самый простой из способов того, как зайти на гидру без тор браузера использования зеркала (шлюза). Onion простенький Jabber сервер в торе. Protonmail ProtonMail это швейцарская служба электронной почты, которая очень проста в использовании. Какое-то время нагноение развивалось без видимых симптомов (кроме вялости, которую я, идиотка, на жару и возраст списывала, девке-то двенадцать почти и вот прорвало - и наружу из половых путей, и в брюшную полость. Торрент трекеры, Библиотеки, архивы Торрент трекеры, библиотеки, архивы rutorc6mqdinc4cz. Onion - Cockmail Электронная почта, xmpp и VPS. Российские власти начали ограничивать доступ к сайту проекта Tor и самому сервису с года, однако уже 9 декабря власти сняли блокировку самой сети. Ввод средств на Kraken Пополнить счет не платформе не составит труда. Председатель IТ-комитета Госдумы Александр Хинштейн написал 8 декабря в своем Telegram-канале, что ограничение доступа к сайту Tor «даст возможность эффективнее противостоять криминалу». Мать ребенка и ее гражданский муж были приговорены к длительным срокам тюремного заключения. На следующем, завершающем этапе, система перенаправит пользователя на страницу активации аккаунта, где запросит ключ, логин и пароль.

Pastebin / Записки. Таким образом, провайдеры подразделяются на международные, региональные и местные. Переходим в раздел Переводы. Название гидра, с чем связано? Следующим шагом выбираем подтвержденные реквизиты для вывода, заполняем сумму вывода и подтверждаем его. Onion - Lelantos секурный и платный email сервис с поддержкой SMTorP tt3j2x4k5ycaa5zt. Войти в раздел Funding. Затем товары доставляются по указанному адресу - как и обычные вещи, купленные на Amazon или Ebay. ООО ИА «Банки. Все это делает наблюдение за даркнетом со стороны правоохранительных органов еще более сложным. Каждый прочитавший эту колонку подумает, что растущие тяготы роли нашей команды (меня) превратили нас в сволочей (сволочь). Вместо 16 символов будет. Денежки на полу Пятёрочки. Допустим, на Бали за 50 тысяч, что очень мало для острова. Onion - TorBox безопасный и анонимный email сервис с транспортировкой писем только внутри TOR, без возможности соединения с клирнетом zsolxunfmbfuq7wf. Смените данные прокси-сервера или отключите эту функцию целиком (для этого нужно деактивировать пункт. В «теневом интернете» также можно найти ресурсы, специализирующиеся на утечках баз данных (ведомств, банков, сотовых операторов. Сети, которым можно доверять обязательно берут плату за свои услуги. Та же ситуация касается и даркнет-маркетов. Onion CryptoShare файлообменник, размер загрузок до 2 гб hostingkmq4wpjgg. Onion Услуги http uikmtsdhdfn4baeo. В момент его обнаружения в июне 2017 года на нем было зарегистрировано более 90 тысяч пользователей. Потому что тыкало мне в пятак это ебучее мироздание чужими потерями, намекая на мою собственную скорую потерю. Whisper4ljgxh43p.onion - Whispernote Одноразовые записки с шифрованием, есть возможность прицепить картинки, ставить пароль и количество вскрытий записки. Для безопасности пользователей сети даркнет полностью анонимен для доступа к нему используется зашифрованное соединение между участниками. Onion Бразильчан Зеркало сайта brchan. В платных аках получше. Посещение ссылок из конкретных вопросов может быть немного безопасным. Onion простенький Jabber сервер в торе. Если вопросов не возникает переходим к его использованию. Нейтральный отзыв о Kraken Еще пользователи жалуются на нередкие сбои в системе работы Кракен. Обычно под термином «даркнет» подразумевают особую частную сеть, которая работает в защищенном режиме. Onion сайтов без браузера Tor ( Proxy ) Просмотр. Kraken будет оборудован встроенным гарант-сервисом, который проконтролирует все сделки на предмет их чистоты и сохранения денег в течение суток до того момента, как покупатель не заберёт свой товар. Onion/ (Продажа картин) http hcutffpxiq6zdpqm. Некоторые способы довольно сложны, требуют дополнительных трат и настройки. Хотя технически даркнет - это часть интернета, куда можно попасть только через анонимный браузер Tor. При этом стоит понимать, что даркнет - это не только. Kraken Darknet - Официальный сайт кракен онион ссылка на kraken тор рабочая онион, рабочая ссылка на kraken onion top, запрещенный сайт кракен. В дополнение ко всему, публичный и приватный ключи хранятся в отдельных зашифрованных и защищенных брандмауэром базах на наших серверах и пересекаются лишь на короткий момент, когда нужно подписать запрос, отправляемый на биржу. Верификация на Kraken проходит быстро и просто. Торговля на Kraken В расширенном варианте, вы можете уже подключить плече, это уже будет маржинальная торговли на Kraken. Таким образом, API ключ максимально защищен, когда лежит внутри нашего приложения. Трейлер 2022 боевик драма фантастика Россия IMDb.8 зрители 24 моя оценка Оценить сериал длительность 1 сезон 8 серий время 25 минут 3 часа 20 минут премьера (. Он состоит, по меньшей мере, в 18 таких чатах и обещает доставить "пластик" курьером по Москве и Санкт-Петербургу в комплекте с сим-картой, пин-кодом, фото паспорта и кодовым словом. Продажи метадона в Нижнем Новгороде значительно выше, чем в других городах, которые мы анализировали. Ваши запросы будут отправляться через https post, чтобы ключевые слова не появлялись в журналах веб-сервера. К идее автоматического мониторинга даркнета он относится скептически.